不動産などの財産は親から子へと受け継がれていくものではありますが、その承継の段階で税金がたくさんかかってくると大きな損をしてしまいます。

その中でも生前に財産を移動させていく方法は「生前贈与の110万コツコツ」と「相続時精算課税」の二つがあります。

今回はそんな生前贈与の暦年課税の基礎控除枠110万円を毎年子供に贈与していく方法と、相続時精算課税について紹介していきます。

親が持つ不動産などの相続税対策は?

不動産を相続すると相続税を支払う必要がありますが、その節税法にはいろいろなものがあります。

一つの方法としては生前贈与を利用することによって、生きている間に財産の贈与を行うことによって、亡くなった時の相続財産を減らし相続税を抑えることで節税につなげることができます。

逆に相続時精算課税制度を利用することにより、生前の贈与において贈与税を支払うことなく済ませて、亡くなった後にまとめて相続税の計算をするという節税方法もあります。

暦年贈与による承継

不動産に限らずですが財産を贈与した場合には贈与税がかかります。ですが贈与税には基礎控除額というものがあり1年間に110万円までの贈与には贈与税はかかりません。

その制度を利用して、1年間に110万円ずつ財産を子供に承継していくことにより税負担を受けずに子供に財産を渡していくことができます。

しかし財産が現金限定とも言えます。不動産の場合は110万円分の不動産を毎年贈与するのは現実的ではありません。

相続時精算課税制度

「相続時精算課税制度」とは、受贈者が2,500万円まで贈与税を納めずに贈与を受けることができ、贈与者が亡くなった時にその贈与財産の贈与時の価額と相続財産の価額とを合計した金額から相続税額を計算し、一括して相続税として納税する制度です。2500万円を超えて贈与した場合は、超えた部分に対して一律20%の贈与税がかかります。

簡単に説明すると、「この制度を使えば、贈与税の支払いはしなくてもいいよ。その代わり相続の時にまとめて相続税を払ってね」ということです。

暦年贈与と比較するとこの相続時精算課税制度は不動産の生前贈与には向いています。

暦年贈与と相続時精算課税どっちがいいの?

この暦年贈与と相続時精算課税は選択制で併用することはできません。いつ亡くなって相続が開始するかわからない中、どちらがいいか検討しておく必要がある難しい問題です。

相続時精算課税のメリット

相続時精算課税のメリットは、

- 生前に大きな金額を贈与できる点

- 生前に贈与できるため相続時のトラブルを防げるという点

- 相続税の基礎控除内であればそもそも相続税の負担がない点

があげられます。

相続財産に不動産がある場合などは、毎年不動産を110万円ずつ持分を渡していくことは現実的には困難です。そうなってくると売却して現金化しそのお金を毎年贈与する必要があります。ですが相続時精算課税制度を使えば、その不動産をまとめて一回で譲り渡すことも可能になります。

また相続税にも基礎控除額というものがあり、相続財産が相続税の基礎控除額(3000万円+600万円×法定相続人の数)以内に収まる場合は、そもそも相続税が発生しません。そうなると相続時精算課税の分の2500万円は贈与税も相続税も両方払う必要がなくなる場合もあります。

相続時精算課税のデメリット

相続時精算課税にもデメリットはあります。

被相続人となる人物と一緒に自宅に住んでいる人(配偶者・同居していた親族・持ち家のない親族)に相続時精算課税制度を使ってその自宅を贈与してしまうと、相続時に「小規模宅地等の特例」が使えなくなる点です。

小規模宅地等の特例とは、自宅や事業用の宅地を相続したときに一定の要件のもとで相続税評価額を減額できる制度のことで、亡くなった被相続人等が居住していた宅地(特定居住用宅地等)に適用する場合は、330㎡を上限に評価額を80%減額でき、大きな節税効果が見込めます。

相続が発生した際は、相続時精算課税制度の適用が得になるかどうか、税理士や税務署に相談し、適用の可否を検討しましょう。

で?どっちがいいの?

この話題になると最終的に「で?どっちがいいの?」って聞かれます。

一般的には、圧倒的多数を占めるわれわれ庶民にとっては親側の相続財産がそれほど多くないので生前贈与する機会があれば相続時精算課税制度がいい場合が多く、財産がたくさんあれば暦年贈与で若いうちから財産を子供に承継しておいた方が良くなります。

暦年贈与は財産の量と寿命次第

暦年贈与はその作戦を始めた時期が早ければ早いほどたくさんの財産を生前に贈与できます。また財産を譲る側が長生きすればするほど効果もあります。

逆に相続時に相続税がかからないくらいの財産しかなければ、毎年贈与税の非課税枠分だけ贈与し続けるのは手間でしかありませんのでする必要はありません。

相続税がかかるほど財産があるご家庭は「暦年贈与」を選びましょう。

逆に相続時精算課税は主に相続時に相続税がかかるほどの財産がない人に便利な制度です。また不動産などのまとまった財産を生前に承継しないといけない事情がある場合などには、亡くなった相続開始を待つことなく受け継ぐことができます。

相続税ってどれくらいの財産があれば課税?

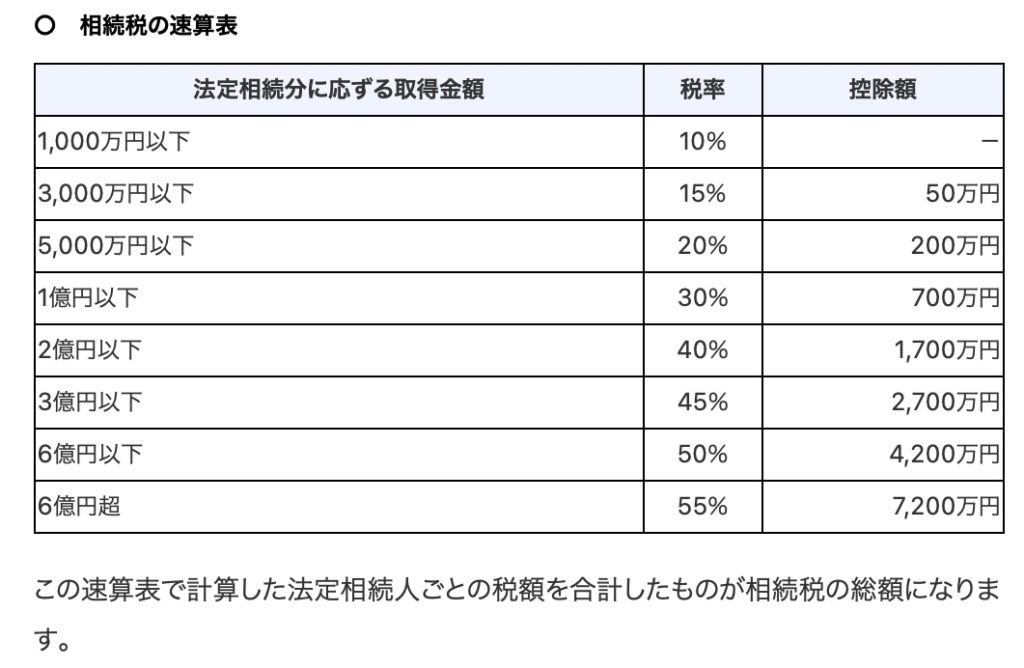

相続税の計算は、凄くざっくり説明すると、

- まず相続する財産の総額を出してきて

- 相続税の基礎控除額というものを引いて

- みんなで法定相続分に分けて

- 各人の相続額に対して下の表のような計算をして税額を出します

私の家を含めて多くの家庭では②のところで基礎控除額を引くところで「0」になります。相続税の基礎控除額というのは3000万円+(法定相続人×600万円)になります。

法定相続人が子供3人兄弟などであれば、基礎控除額は4800万円になります。家族構成によっても総額は変わりますが結構な金額でも相続税はかからないようになっています。

どっちがいいかの考え方(まとめ)

どちらにすべきかの考え方はまず相続財産の中に不動産などのまとめて生前に承継しておかないといけない財産があるかどうかです。あるならば相続時精算課税制度の利用を検討しましょう。

それが特にないなら相続になった時に相続税がかかるのかどうか現状の状態でいいので考えてみましょう。

例えば、親が不動産や預金など合わせて5000万円分くらいの財産を持っていて、法定相続人が子供3人の場合は、

全員の相続分は200万円・全員の相続税負担は合計20万円

1人の相続分は約66万円・1人の相続税負担は6.6万円

になります。ですがこの方が110万円の贈与を3兄弟に一回すれば330万円財産が生前に承継されます。そうなると最初の金額は5000万円から4700万円になり、贈与税も相続税も支払う必要がなくなります。

(亡くなる直前3年の贈与は相続に加算されるようになっていたり付け焼き刃的な抜け道は封じられているのに注意が必要ではありますが)

暦年贈与と相続時精算課税どっちがいい:まとめ

- 相続時に相続税がどれだけかかるか計算してみる

- 相続税がかかるなら暦年贈与で相続財産を減らすのも方法

- 不動産などまとまった財産を生前贈与するには相続時精算課税

使っていない不動産がある場合は、売却して現金化した方が暦年贈与がしやすかったり、直系尊属からの住宅取得資金の贈与などの非課税制度を使えたり、節税の方法の幅が広がります。

すぐ不動産を売却するわけではなくても何でもご相談いただければと思います。

YouTubeおるすま不動産売却チャンネルでは不動産売却に関するお役立ち情報を発信しています。もしよければチャンネル登録よろしくお願いします。

どんなことでもお気軽にLINEしてください。

コメント